La tendenza a mantenere fermi i soldi sul conto corrente era già alta ma la pandemia da Covid-19 ha contribuito notevolmente a questa crescita.

Perché? A causa delle preoccupazioni per un futuro incerto, le limitazioni agli spostamenti e il cambiamento di abitudini. Queste paure hanno fatto sì che i risparmiatori non investissero e continuassero a mantenere fermo il denaro sui loro conti bancari, accumulandolo.

Perché la troppa liquidità è un problema per le banche?

La BCE ha deciso di portare in negativo i tassi di interesse per favorire la circolazione di denaro e di prestiti, puntando a stimolare una crescita economica. In precedenza, le banche depositavano la liquidità presso la BCE con un tasso positivo, ottenendo così un margine di guadagno.

Ora gli istituti bancari si trovano a dover pagare uno 0.50% di tasso di interesse sulle giacenze. Questo significa che per le banche è diventato un problema ed un mero costo tenere troppa liquidità sui conti.

Qual è stata la reazione delle banche?

Hanno preso contromisure importanti come la chiusura dei conti corrente sui quali non ci sono forme di investimento o prestiti e la modifica unilaterale del contratto con l’aumento dei costi rispetto a quanto convenuto in origine. Questo è capitato a clienti con depositi importanti, anche superiori ai 100mila euro.

Molto probabilmente i tassi d’interesse resteranno negativi per un lungo periodo, sostenere la ripresa economica globale purtroppo non è una cosa immediata e ci vuole il suo tempo. Per questo motivo la gestione della liquidità costa sempre di più agli istituti bancari, per i costi sostenuti per garantire l’erogazione del servizio e per i mancati margini di ricavo.

In molti altri Stati europei, il conto bancario ha un costo fisso, infatti, non viene visto come un “deposito” come in Italia. Nel nostro paese paura della volatilità ha portato i risparmiatori a mantenere fermi i soldi sul conto corrente.

Solo da poco tempo le banche italiane hanno iniziato ad adeguarsi. Un costo fisso sui 200-250 euro all’anno e un tasso di remunerazione uguale a zero porta il risparmiatore a chiedersi perché mai dovrebbe lasciare fermi i soldi sul conto corrente senza avere alcun tipo di guadagno!

I provvedimenti unilaterali presi da diverse banche sono un segnale inequivocabile di un rapporto sterile con il cliente, senza dialogo o servizio di consulenza mirata. Molto probabilmente il risparmiatore che tiene fermi i soldi sul conto corrente non ha ricevuto la giusta attenzione.

Rappresenta anche un rischio nel lungo tempo per il risparmiatore. Le somme perdono di valore nel tempo soprattutto a causa dell’inflazione, senza prendere in considerazione anche possibili imposizioni fiscali o tasse patrimoniali.

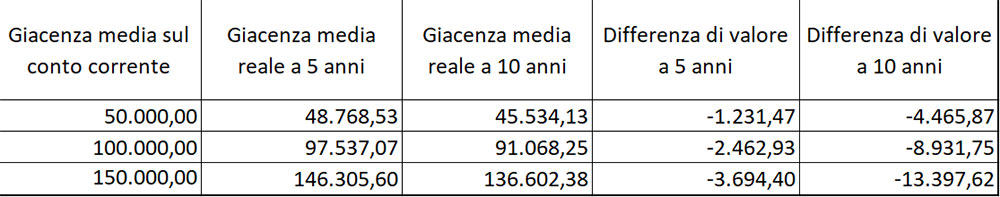

Questa tabella mostra un breve esempio di perdita di valore dovuta all’inflazione per un cliente che trattiene i soldi sul conto corrente per un periodo da 5 a 10 anni.

Scegliere di avvalersi di un Consulente Finanziario

La mossa giusta da fare in questa situazione è quella di affidarsi a persone di fiducia, come un Consulente Finanziario esperto. In questo modo si utilizzeranno le risorse finanziarie per raggiungere diversi progetti di vita di breve o di lungo periodo, invece di lasciarle ferme sul conto corrente a perdere di valore.

Un Consulente Finanziario ti aiuterà a fare scelte corrette di investimento, trovando le migliori soluzioni in base alle tue esigenze o limiti. L’ascolto del cliente è una caratteristica fondamentale del Consulente Finanziario. Ti farà le domande giuste e che vanno oltre alle opportunità di mercato nel breve termine.

Un Consulente Finanziario è in grado di capire quali sono i prodotti più adatti e sicuri per ogni caso specifico, costruendo al cliente un portafoglio d’investimento differenziato e su misura.

Conclusioni

Il mio consiglio è di mantenere i soldi sul conto corrente necessari per le spese vive quotidiane, per le utenze e il fabbisogno familiare.

Invece, per fare i giusti investimenti il risparmiatore deve essere consigliato nel migliore dei modi sul da farsi e la figura del Consulente Finanziario è perfetta per questo.

Sono tantissime le possibilità e gli strumenti finanziari che un risparmiatore può sfruttare, dai prodotti d’investimento ai contenitori remunerativi dove custodire i propri risparmi. Se nascesse il bisogno di liquidità immediata si potrebbe far fronte con alcune forme di impiego o di affidamento che consentono di avere in tempi molto brevi quanto serve, a condizioni estremamente favorevoli.

Come Consulente Finanziario Fideuram nelle provincie di Asti, Torino e Alessandria ti aiuterò ad analizzare la tua situazione, fornendoti una Consulenza Finanziaria professionale con l’obiettivo di trovare le migliori strategie per costruire un portafoglio personalizzato, differenziato e capace di garantire la miglior soluzione in termini di equilibrio finanziario.