Sai quanto costano i tuoi investimenti? Ogni investimento a fronte di un rendimento atteso, ha dei costi da sostenere. Ma dove si trovano le informazioni sui costi degli investimenti?

In questo articolo ne parleremo.

Innanzitutto, pochi risparmiatori lo sanno, molti non se lo domandano; eppure quanto spendono per i loro investimenti è l’altra faccia di quello che ottengono, ossia dei rendimenti.

La normativa Mifid 2 ha introdotto l’obbligo per le banche e le reti di consulenti finanziari di inviare un rendiconto dei costi ex post.

La normativa prevede che gli intermediari illustrino nel dettaglio le spese sostenute realmente, non solo in percentuale, ma in valore assoluto, suddivise per i vari prodotti e servizi (Regolamento delegato della Commissione europea, che integra la direttiva 2014/65/UE).

Oggi infatti grazie alla normativa Mifid, ricevi un documento sintetico che riassume in percentuale ed in euro questi costi; si tratta del rendiconto finanziario che in forma cartacea o via internet la tua Banca deve consegnarti una volta l’anno.

I costi che regolarmente paghi, variano a seconda della tipologia di investimento che hai deciso (o ti hanno consigliato) di sottoscrivere.

Alcuni strumenti finanziari prevedono dei costi di sottoscrizione, da corrispondere in fase di apertura. Alcuni esempi? Il costo di iscrizione a una piattaforma di trading, il compenso di un intermediario, il costo di commercializzazione di un fondo.

Non esistono, tuttavia, standard condivisi per la rappresentazione di questi costi, per cui può essere complicato orientarsi. Alcune voci di spesa sono più familiari, come ad esempio la commissione di ingresso, di uscita o di gestione; altre meno. Con riferimento agli strumenti finanziari si pensi ad esempio ai costi di transazione, ossia quelli per la compravendita dei titoli, o alle fee di incentivo.

Vi sono inoltre le commissioni di gestione, che in alcuni investimenti rappresentano il costo più elevato, quello cioè che potrebbe erodere il rendimento: sono ad esempio le spese operative di un fondo.

Possono essere previsti poi costi di uscita, costi di negoziazione, costi di “switch” da un fondo a un altro e commissioni legate al rendimento.

Alle spese specifiche, legate allo strumento scelto, vi sono da aggiungere le imposte: ad esempio depositi e libretti di risparmio prevedono un’imposta di bollo.

Passiamo in rassegna gli investimenti utilizzati più comunemente e le relative voci di costo.

Il costo rappresentativo

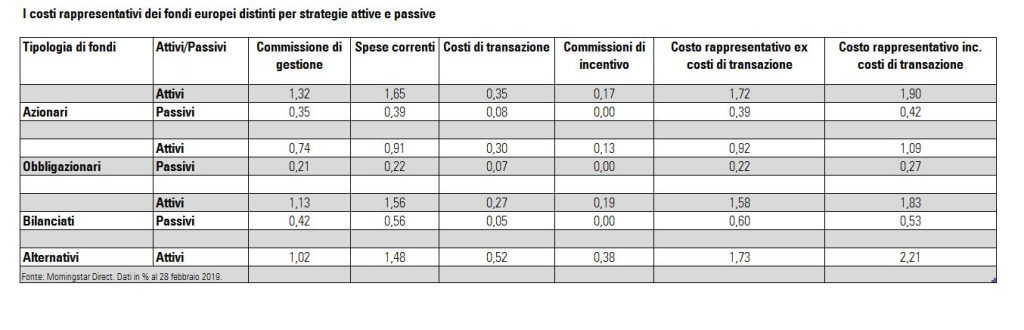

Per dare un’idea all’investitore dello scenario che si apre se assumiamo una visione più completa dei costi che sostiene acquistando un fondo, Morningstar ha introdotto nell’agosto 2018 un indicatore denominato “representative cost”. Questo, racchiude le spese ricorrenti di ciascun comparto e viene espresso in percentuale rispetto al patrimonio. Viene calcolato su base mensile in due versioni, una include i costi di transazione; l’altra li esclude. Entrambe comprendono le spese correnti e le performance fee.

I fondi azionari attivi

Per comprendere le differenze, guardiamo i fondi azionari attivi. “La commissione di gestione media è dell’1,32%” ma le spese correnti (che includono anche altre voci come i costi di amministrazione e custodia) sono vicine all’1,7%. Dobbiamo poi aggiungere le performance fee (0,17%) e arriviamo a un costo rappresentativo dell’1,72% senza gli oneri di transazione e dell’1,9% medio se li includiamo. In pratica, il conto finale per il risparmiatore è del 45% circa superiore alla management fee”. Per le strategie equity passive, lo scostamento è decisamente più basso.

Gli obbligazionari

Un discorso affine vale per gli obbligazionari. Gli attivi hanno una commissione di gestione media dello 0,74%, ma il costo complessivo calcolato da Morningstar (representative cost) si avvicina all’1,1%. Questo prezzo è quattro volte superiore rispetto a quello degli index fund. Il dato fa riflettere se si considera la complessità dei gestori a generare rendimento durante questa lunga fase di tassi di interesse bassi o negativi.

Bilanciati e alternativi

Tra i bilanciati, il conto è reso dispendioso dalle spese di negoziazione titoli e dalle commissioni di performance, che portano l’esborso complessivo medio per le strategie attive all’1,83%. Ma la tipologia di strumenti in assoluto più cara è quella degli alternativi. Il costo rappresentativo, includendo gli oneri di transazione, supera il 2,2%, più del doppio rispetto alla management fee. Una percentuale davvero elevata se si considera che questi prodotti devono ancora dimostrare tutto il loro potenziale, dato che la maggior parte è stata lanciata negli ultimi anni.

E fin qui, abbiamo parlato dei costi noti.

Ma attenzione, perché potresti anche imbatterti in costi “nascosti”, comunicati cioè in maniera non trasparente, magari in piccolo tra le decine di voci presenti nei Terms and Conditions, già complessi di per sé. Naturalmente questo è illegale.

Infatti, ci sono precise normative di riferimento: la normativa Mifid, le disposizioni della Consob e della Banca d’Italia. Gli enti a cui fare riferimento sono ESMA, Autorità Europea Mercati e Strumenti Finanziari, e Consob, l’Autorità di vigilanza.

L’investitore è tenuto comunque a leggere con attenzione ogni singola voce contrattuale.

In conclusione: come investire per non perdere soldi

Se hai paura di perdere soldi, non ti senti abbastanza preparato sul tema degli investimenti e delle finanze c’è una soluzione che è più semplice di quanto pensi.

Affidarti ad un consulente finanziario autonomo.

Un consulente finanziario non ha alcun conflitto di interesse. Sarà lì pronto a consigliare TE.

Le tue paure o insicurezze sugli investimenti verranno gestite al meglio. Un consulente finanziario definisce il tuo profilo di rischio e può consigliarti strumenti che lo rispettano. Ci tiene che tu comprenda quanto stai facendo e che tu sia aggiornato.

Come Consulente Finanziario Fideuram nelle provincie di Asti, Torino e Alessandria ti aiuterò ad analizzare la tua situazione con un check-up personalizzato. Ho scritto un articolo in merito, clicca qui per leggerlo.