Molto spesso mi soffermo a pensare a come tanti aspetti fondamenti del financial planning siano poco noti o chiari a molte persone.

Ad esempio, il concetto di capitalizzazione composta e di accumulazione nel corso del tempo è uno dei più importanti che mi viene in mente. Sicuramente gli esperti del settore finanziario sanno a cosa mi riferisco e al valore che possiede, ma allo stesso tempo molti possibili risparmiatori finali non hanno idea e non percepiscono la sua reale efficacia e importanza.

Il ruolo del Consulente Finanziario è quello di far comprendere all’investitore la reale necessità di pensare al futuro e guardare lontano. Questo serve soprattutto per stimare come potrebbe cambiare il suo tenore di vita nel corso degli anni.

Non è facile perchè l’investitore medio tende a ragionare in un’ottica di breve termine. Questo lo porta a rischiare di cadere in gravi errori comportamentali.

Una delle situazioni più ricorrenti è quando gli investitori iniziano a risparmiare per la propria pensione integrativa. Molto spesso cominciano a rendersene conto quando intravedono la fine del proprio ciclo lavorativo. Sarebbe molto meglio, e sicuramente più semplice, iniziare ad accumulare ben prima per tale obiettivo.

Dunque sarà fondamentale fargli comprendere, in modo chiaro, il valore dell’accumulazione nel corso del tempo, così che possano apprezzare come le scelte di investimento fatte oggi possano generare un vantaggio enorme in futuro.

Che cos’è la capitalizzazione composta?

Uno dei concetti più importanti da comprendere del principio di capitalizzazione composta è che gli interessi si pagano o si ricevono non solo sul capitale prestato, ma anche sugli interessi che sono stati accumulati.

Questo sta a significare che gli interessi ogni anno vengono calcolati su una somma più alta rispetto all’anno prima, perché comprende gli interessi ricevuti ed il capitale che viene depositato.

Cerchiamo di essere più precisi… supponiamo di investire un determinato capitale per un certo numero di anni. Alla conclusione del primo anno, l’interesse generato non viene consumato, come nella capitalizzazione semplice, ma viene aggiunto al capitale iniziale.

Così facendo verrà investito nuovamente e produrrà alla fine del secondo anno un nuovo interesse. Questo processo si ripeterà ogni volta fino al termine del numero di anni di investimento programmato.

Questo tipo di procedimento ci consente di sfruttare il tempo a nostro fare e il continuo reinvestimento degli interessi garantirà una crescita esponenziale al nostro capitale iniziale.

Quando è meglio iniziare ad accumulare denaro?

Posso rispondere a questa domanda in 3 semplici parole: “il prima possibile!”.

Se si vogliono raggiungere obiettivi futuri, come la propria pensione, generare fondi per gli studi dei figli e molti altri… sarà meglio iniziare il prima possibile ad accumulare denaro per essere anche più facilitati nel raggiungere il capitale finale desiderato.

Infatti, sono 2 le variabili principali da tenere in considerazione in questo caso: il rendimento che possiamo ottenere ed il tempo a disposizione per investire.

Ad esempio, se vogliamo ottenere un capitale finale di 100.000€, con un rendimento annuo del 2,5 % (netto) ma con solo 5 anni a disposizione per investire… dovremmo mettere via mensilmente una cifra abbastanza alta (1500€ circa) e non è proprio così facile per tutti.

Ovviamente più l’orizzonte temporale si allunga più la cifra da mettere via ridurrà e sarà più agevole attivare un piano finanziario di questo tipo. Per questo motivo è fondamentale partire con buon anticipo.

Facciamo un esempio

La legge matematica della capitalizzazione composta che ci permette di comprendere questo meccanismo è la seguente:

Ipotizziamo di avere una quantità di capitale da investire “C”, un ipotetico tasso di interesse denominato “I”, la variabile “t” che sta per gli anni di durata dell’investimento. Il montante (ovvero la cifra che genererà l’investimento) sarà dato da questa formula: C x (1+I)^t.

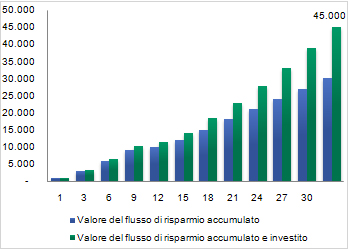

Facendo un esempio concreto, cosa accade se abbiamo un rendimento annuo netto del 2,5 % e se investiamo 1200€ annualmente (100 euro al mese)?

- Dopo 5 anni avremo un capitale finale di 6.624,48 €

- Dopo 10 anni di 14.627,93 €

- Dopo 30 anni di 65.209,01 €.

Sono cifre niente male direi. Dobbiamo sottolineare in particolar modo come nel corso del tempo si noti la crescita della differenza tra il capitale investito nel piano di accumulo e il capitale finale.

Ovvero 100 euro al mese per 5 anni, senza gli interessi, sono 6.000 euro: la differenza è di 624,48 € di maggior montante grazie alla capitalizzazione composta.

Sui 30 anni invece, vediamo come questa differenza diventa grande: 65.209,01 è il montante generato su un investimento totale di 36.000€, una differenza di 29.209,01€.

Conclusioni

La capitalizzazione composta è uno dei pilastri del mondo della finanza e spero di essere stato esaustivo nel farvi comprendere la sua importanza e le sue possibilità.

Scegliere di puntare sulla capitalizzazione composta e sull’accumulazione è la soluzione più conveniente se vuoi che Il tuo capitale cresca più velocemente nel corso del tempo.

Affidandoti ad un Consulente Finanziario avrai la garanzia che verrà studiato un piano di investimento in grado di farti raggiungere i tuoi obiettivi e farti dormire sonni tranquilli.