Perché investire in un Piano di Accumulo di Capitale? Come si fa ad investire in un PAC? Quali sono i vantaggi e i rischi di questi strumenti? Piano di accumulo senza spese?

Spesso si ha difficoltà a mettere da parte del denaro per finanziare un acquisto importante, un progetto, o semplicemente per ritrovarsi un gruzzoletto più cospicuo per quando si andrà in pensione. Per ovviare a questo problema, è possibile accumulare nel tempo i propri risparmi e farli fruttare attraverso diverse soluzioni di investimento.

Tra queste, un’alternativa molto interessante è rappresentata dai Piani di Accumulo di Capitale (i cosiddetti PAC).

Per investire in questi strumenti non occorre essere dotati di grandi capitali iniziali. Questo strumento permette infatti al risparmiatore di incrementare l’investimento in modo graduale, attraverso versamenti periodici e con un orizzonte determinato in partenza.

In uno scenario di incertezza come quello in cui stiamo vivendo, dettato dalla guerra e dalla volatilità dei mercati, il meccanismo del piano di accumulo è lo strumento ideale non solo per chi vuole crearsi un capitale ma anche per chi ha un capitale già costituito.

Vedremo cos’è un PAC e come funziona ma soprattutto come aderire ad un piano di accumulo senza spese, a costo zero.

Investire in piani di accumulo: perché?

I Piani di Accumulo di Capitale (PAC) consentono al risparmiatore di sottoscrivere quote di Organismi di Investimento Collettivo del Risparmio (OICR). L’obiettivo di chi sottoscrive un PAC è quello di accrescere il proprio capitale nel tempo, accantonando denaro in modo graduale e ricavandone un rendimento.

Il PAC è una tipologia di investimento che offre la possibilità di accedere al mercato anche a chi non dispone nell’immediato di ingenti somme da impiegare.

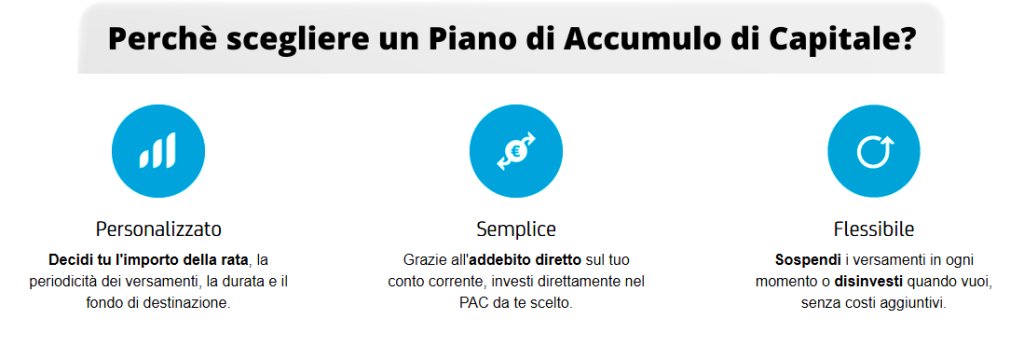

Grazie all’adattabilità del piano dei versamenti, i PAC possono essere convenienti per chi ha bisogno di effettuare un investimento programmando i contributi in base alle proprie specifiche disponibilità. L’orizzonte temporale è flessibile e la durata del piano si può tarare sulle esigenze del cliente.

Il PAC è un’ottima soluzione se l’investimento si estende per un periodo di medio-lungo termine: si consiglia un piano della durata di almeno 6-7 anni.

Ciò nonostante la maggior parte dei Piani offerti sul mercato consentono di modificare l’importo delle rate o la durata complessiva dell’investimento.

Il risparmiatore è quindi libero di decidere la frequenza più adatta alle sue esigenze (mensile, trimestrale, semestrale o annuale). Ma può anche sospendere quando vuole i versamenti o riscattare il capitale accumulato.

Inoltre, i Piani di Accumulo possono rappresentare una soluzione conveniente per chi ha qualche difficoltà nel risparmiare poiché impegnano il risparmiatore a versare periodicamente una somma di denaro.

L’investimento graduale, infine, limita i rischi legati al market timing e alla stagionalità.

L’investimento in un PAC può essere concepito dall’investitore come una forma di risparmio finalizzato di medio-lungo periodo, magari per l’acquisto di un determinato bene o per il finanziamento di una specifica attività.

Negli ultimi anni abbiamo assistito a importanti picchi di volatilità sui mercati, con ripetuti periodi di drawdown su tutte le tipologie di attivi.

Un Piano di Accumulo riduce gli impatti delle fasi negative del mercato grazie al frazionamento dell’investimento. Grazie alla diversificazione e al frazionamento si ha la possibilità di non esporre completamente il proprio capitale ai rischi legati alle fluttuazioni.

A tal proposito ho scritto un’articolo sull’importanza della diversificazione, clicca qui per leggerlo.

Come investire in PAC?

Per sottoscrivere un Piano di Accumulo di Capitale ci si può rivolgere alla propria banca (dove si dispone già di un conto corrente sul quale addebitare le “rate”) o ad altri intermediari finanziari (come, ad esempio, società di gestione del risparmio, casse di risparmio o gli stessi uffici postali).

Per iniziare a investire in un PAC il risparmiatore dovrà scegliere:

- l’importo del versamento iniziale e di quelli successivi;

- la frequenza dei versamenti;

- la durata del Piano.

Quali sono i vantaggi e i rischi di questi strumenti?

Il PAC è una modalità di sottoscrizione di un fondo comune e aderire a un fondo consente di:

- affidare i propri risparmi ad un gestore professionale che vanta esperienze e competenze specifiche;

- diversificare, grazie al fatto che il patrimonio del fondo consente di investire in diverse tipologie di titoli.

Altri vantaggi offerti da questa tipologia di investimento sono:

- la maggiore liquidità dell’investimento effettuato rispetto a investimenti alternativi (quali ad esempio le obbligazioni non quotate);

- i diversi presidi di controllo sul patrimonio del fondo da parte della Banca d’Italia e della Consob.

Di seguito, ecco un video esplicativo ben strutturato.

Il rischio maggiore del piano di accumulo riguarda i costi elevati che le banche e gli intermediari applicano.

Al momento della sottoscrizione spesso è richiesto il versamento da un minimo di 3 ad un massimo di 12 rate dell’importo concordato e su questi versamenti vengono applicate delle commissioni che possono raggiungere anche il 30% dell’importo investito.

Esistono però anche delle soluzioni senza nessun tipo di costo.

Per questo è utile sottolineare di fare molta attenzione alle commissioni ed ai costi di banche ed assicurazioni. Esistono infatti sul mercato piani di accumulo capitale, che posso offrire alla mia clientela, con la totale esenzione delle commissioni e delle spese di incasso rata.

Piano di accumulo a costo zero.

Qual’è il piano di accumulo di capitale migliore? È meglio scegliere un fondo che investe sull’azionario oppure di questi tempi è consigliabile puntare su un fondo obbligazionario o su un bilanciato? Come sempre in questi casi, tutto dipende dal profilo di rischio dell’investitore e dall’abilità del gestore professionale.

A tal proposito, come detto in precedenza sono in grado di offrire soluzioni senza nessun tipo di costo, attraverso le migliori società di investimento presenti sul mercato ma senza spese.

Come Consulente Finanziario Fideuram nelle provincie di Asti, Torino e Alessandria ti aiuterò a fare un’analisi completa e accurata della tua situazione, fornendoti una Consulenza Finanziaria professionale.

Una consulenza finanziaria gestita da mani competenti può fare la differenza e metterti al riparo dai rischi finanziari provenienti da una gestione “fai da te”.